杠杆资金加仓净买入超 200 亿,A股冬天里的一把火

21世纪经济报道记者 易妍君 广州报道

在鸿蒙概念、券商股的带动下,11月14日,A股三大指数继续上扬,两市成交额较上一交易日增加254.21亿元,合计成交8961.08亿元。

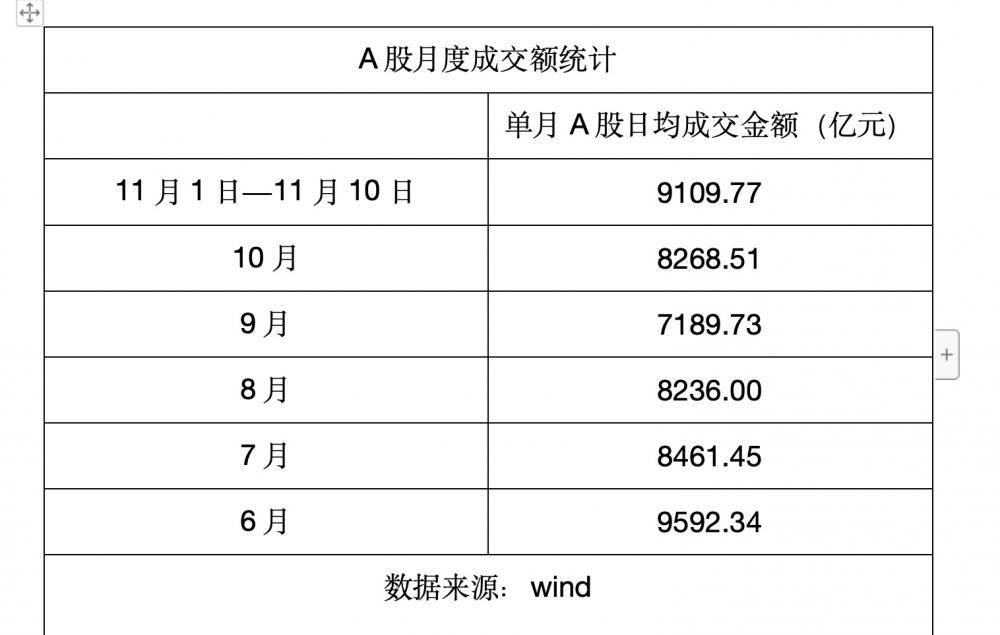

值得注意的是,近期,A股市场的活跃度不断提升。截至11月10日,A股日均成交额达到9109.77亿元,创7月以来新高。

杠杆资金、北向资金同样释放出积极信号。流向方面,杠杆资金主要流向了电子、汽车、非银金融、通信、传媒等行业,北向资金则主要流向了医药生物、基础化工和食品饮料等行业。

“杠杆资金相对来说以追热点为主,因此近期杠杆资金近期流入的方向有望反复活跃。”一位私募人士向21世纪经济报道记者指出。

融资净买入连续3月超200亿元

受多重利好消息刺激,近期,投资者的信心有所恢复,A股市场日趋活跃。

截至11月14日,自10月24日以来,上证指数、深证成指、创业板指分别上涨了3.97%、6.15%和7.50%。

上周(11月6日—10日),虽然A股整体处于横盘震荡格局,但市场活跃度依然较高。

Wind数据显示,截至11月10日,本月以来A股日均成交额达到9109.77亿元,创7月以来新高;资金方面,融资净买入达到231亿元,为连续第3个月超200亿元。

同时,根据中金财富的统计数据,截至11月10日,全市场融资余额为15699.87亿元,创年内新高,环比11月3日增加了231.33亿元,涨幅1.5%;全市场融券余额为801.13亿元,环比11月3日增加1.69亿元,涨幅0.21%。

另外,前三个月大幅净流出的北向资金也“踩下”急刹车。

11月1日—10日,北向资金净流出2.44亿元,较10月的净流出规模447.87亿元大幅减少。

展开全文

浦银国际策略团队指出,根据EPFR,10月共有45亿美元资金净流出中国市场,其中主动型基金净流出35.4亿美元,被动基金净流出9.6亿美元。由于外资主动型基金配置中国股票的比例已偏低,进一步减持空间或有限。

两路资金均青睐医药生物

市场反弹之际,各路资金流向了哪些板块?

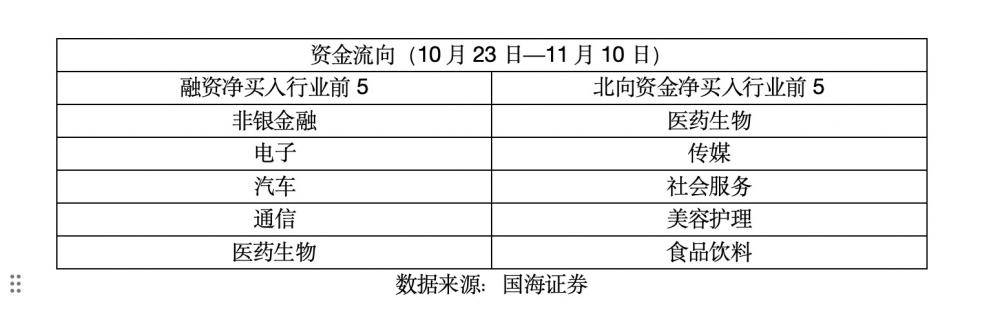

来自国海证券的统计数据显示,融资资金连续3周加仓了汽车、电子板块,同时,融资净买入前5行业还包括非银金融、通信和医药生物。

北向资金净流入前5行业依次是:医药生物、传媒、社会服务、美容护理和食品饮料。

排排网财富研究员隋东向21世纪经济报道记者指出,近期,杠杆资金主要流向了TMT方向以及汽车和非银金融。

他解释,MT板块近期有较多的消息刺激,包括鸿蒙、人工智能、算力等,因此得到了杠杆资金的青睐。

汽车板块在华为入局智能汽车的带动下,叠加汽车消费数据表现不错,因此也得到了杠杆资金的追捧。

非银金融一直以来是杠杆资金重仓的方向,叠加近期政策鼓励券商做大做强,券商板块近期比较活跃。

北向资金成分相对复杂,近期并没有持续的流入,方向信号参考价值不大。

“杠杆资金相对来说以追热点为主,因此杠杆资金近期流入的方向有望反复活跃。”隋东进一步分析。

在黑崎资本首席投资执行官陈兴文看来,近期,市场信心逐渐回升,投资者对经济复苏和企业盈利的预期有所提高。综合来看,投资者对电子、医药生物、机械设备等行业的青睐可能是基于这些行业的高成长性、技术创新、全球产业链地位以及受益于全球复苏等因素。政策层面的支持也在一定程度上促进了这些板块的资金流入。

例如,“医药生物行业受益于全球医疗市场增长、政府政策支持、创新药物研发、国内市场规模、生物技术发展等多方面的因素,使其成为杠杆资金关注和投资的热门领域。”陈兴文谈到。

涌贝资产基金经理徐梦婧表示,医药生物、食品饮料这两个板块跌了近两年,估值比较低,基本面也比较好。而且板块内的公司市值比较大、知名度比较高,因而受到外资青睐。

TMT、软件主题ETF规模增幅靠前

另外,自10月24日以来,公募基金的持仓也发生变化。

华创证券策略团队表示,公募基金风格由成长转向价值,持仓向非银、公用接近,主题风格向能源安全漂移。

该团队具体谈到,观察反弹后3 周的公募收益率与风格、行业、主题指数收益率的分布,可以看出:风格上公募基金由成长转向价值,围绕沪深300大盘风格,风格表现为远离高市盈率、中证2000;行业上由接近计算机、公用转向接近非银、公用;主题上围绕城中村改造、养老、智能汽车,主题风格向能源安全漂移。

值得一提的是,11月以来,A股市场上的题材炒作“此起披伏”。部分行业ETF受到资金热捧。

根据华创证券统计数据,自10月23日以来,行业主题ETF 中,配置大数据、地产、TMT、软件主题的ETF规模增加比例领先,行业ETF中,配置地产、传媒、通信行业规模增加比例领先。

10月23日—11月10日,大数据、房地产、TMT、软件ETF的规模分别增加了22%、14%、14%、11%;此外,行业ETF方面,传媒、通信、医药生物、计算机ETF的规模分别增加了13%、13%、+7%、+7%,处于领先地位。

而规模下降比例较多的为电力ETF,其规模下降了13%。

当前,机构普遍看好科技、医药行业的投资机会。

“尽管A股市场过去几周已有明显反弹,但我们认为这仅是对前期市场超跌的修复,后续依然值得乐观。”摩根士丹利基金有关人士表示,短期市场处于业绩真空期,而明年尤其是一季度的经济展望随着财政发力将逐步上修,地缘冲突的影响逐步弱化,中美缓和对市场风险偏好形成提升,市场环境得到极大改善。

该公司依旧看好符合科技自立自强以及真正受益于AI产业高速发展的科技板块、景气度保持在较高水平且政策持续加码的高端制造板块以及业绩增速稳步抬升的医药等板块。

隋东比较看好TMT和创新药方向。他分析,TMT板块近期消息刺激不断,叠加部分方向超跌严重,因此容易得到资金的抱团。创新药方向受益于美元指数见顶预期,叠加部分公司的三季报业绩超预期,而且该板块整体已经跌了较长时间,很多公司股价已经腰斩。

中欧基金方面建议,近期可以重点关注以下几类行业:首先是估值处于历史底部、对经济复苏高度敏感的周期行业,这些公司同时在利率走低的背景下更受欢迎;其次为估值在大幅调整后已具备更高安全边际的可选消费和医药等行业,尤其是其中具备海外市场开拓能力的消费品公司;以及科技板块中已具备估值性价比且持续海外扩张的新能源等。

更多内容请下载21财经APP

版权声明

本文仅代表作者观点,不代表XX立场。

本文系作者授权XXXX发表,未经许可,不得转载。