沪深交易所出台五大措施规范再融资 “从严从紧”同时也对这些公司开了“绿灯”……

每经记者:杨夏 陈晴 梁枭 每经编辑:陈俊杰

近日,上交所、深交所有关负责人就优化再融资监管安排的具体执行情况回答了记者提问。

其中就优化再融资监管安排,沪深交易所出台了5项具体举措,包括严格限制破发、破净情形上市公司再融资;从严把控连续亏损企业融资间隔期;关注存在财务性投资比例较高情形的再融资;从严把关前募资金使用;严格把关再融资募集资金主要投向主业的相关要求。

“二级市场的稳健运行是一级市场融资功能有效发挥的基础,实现资本市场可持续发展,保护投资者利益,需要充分考虑投融资两端的动态平衡。”可以看出,“平衡”是目前二级市场监管政策调整的关键词。

Wind数据显示,今年以来,已有289家A股上市公司完成定增,募资金额合计5164亿元。而今年以来A股IPO的募资金额合计不超3500亿元。因此,单从数据来看,再融资已成为二级市场的最大“抽水机”。

今日(11月9日),联储证券总裁助理尹中余接受《每日经济新闻》记者文字采访时表示,从二级市场的角度来说,相关政策的出台肯定是一项利好,有利于规范目前市场中存在的再融资乱象。资深投行人士王骥跃则表示,此次沪深交易所出台5大措施,有“保”有“压”,目的也不是为了限制再融资,而是要进一步规范再融资,将有限资源用在需要支持的方向上。

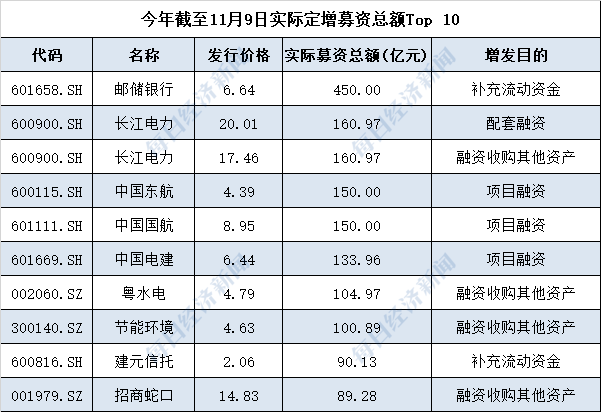

数据来源:Wind

平衡一二级市场,严控融资规模

2023年3月,邮储银行450亿元定增落地,这是A股今年落地的募资规模最大的再融资项目。而募资规模较大的项目还包括长江电力、中国东航、中国国航、中国电建等,募资规模均在百亿之上。

长期以来,A股部分公司“重融资,轻回报”的现象一直为市场参与者诟病,频频落地的大额再融资项目也被视为二级市场向下的主要牵引力之一。今年8月之后,二级市场走势直下,市场出现“合理把握IPO、再融资节奏”的呼声。8月27日,证监会发布《证监会统筹一二级市场平衡 优化IPO、再融资监管安排》(以下简称优化再融资监管安排),明确了当前再融资监管的总体要求。

展开全文

证监会优化再融资监管安排提出,引导上市公司合理确定再融资规模;对于金融行业上市公司或者其他行业大市值上市公司的大额再融资,实施预沟通机制,关注融资必要性和发行时机。在此前二级市场跌跌不休的背景下,监管对再融资收紧的意味十分明显。

《每日经济新闻》记者注意到,在11月8日沪深交易所优化再融资监管安排答记者问中所体现的主要思路包括严审核募集资金用途、严格管控融资规模、建立大额再融资预沟通机制,这也与证监会8月的监管安排一脉相承,而后两条也直接对大额再融资项目提出了更为严格的审核要求。

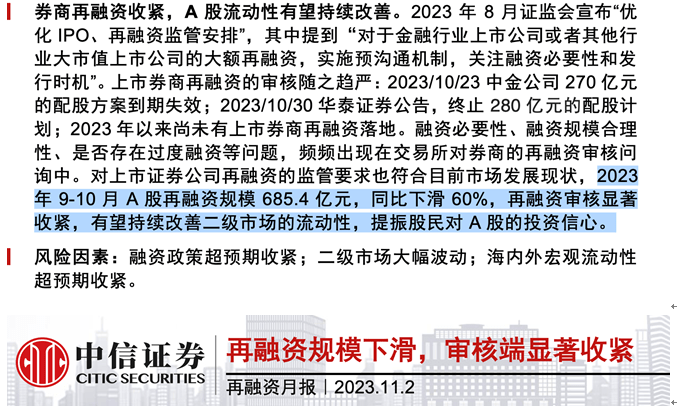

从监管要求落地情况来看,自8月证监会优化再融资监管安排提出后,披露的定增预案,融资规模在50亿元之上的项目已经“绝迹”。中信证券在研报中也提及,此前屡屡创下融资规模纪录的上市券商再融资已随之趋严,如10月23日中金公司270亿元的配股方案到期失效;10月30日华泰证券公告,终止280亿元的配股计划;2023年以来尚未有上市券商再融资落地。研报还指出,2023年9-10月A股再融资规模685.4亿元,同比下滑60%。再融资审核显著收紧,有望持续改善二级市场的流动性,提振股民对A股的投资信心。

11月9日,联储证券总裁助理尹中余接受《每日经济新闻》记者文字采访时表示,从二级市场的角度来说,这肯定是一项利好。因为现在再融资市场确实存在一些乱象,例如融资过度及所融资金未充分利用等现象。总体上来说,此次政策的出台是合理的。

不过,尹中余认为,规范再融资市场的乱象,除了当前沪深交易所出台的措施以外,还需要进一步完善二级市场的估值体系。当前二级市场仍然存在炒概念、炒壳等风气,这导致了部分企业的股价和估值偏离合理范围。当市场估值体系完善了,企业定价合理了,再融资乱象也自然将得到有效控制。

尹中余建议彻底关闭借壳上市通道,与境外成熟市场的监管规则进一步接轨。这样不仅可以实现上市公司壳价值彻底归零,阻断“投机者”的炒作念想,还可以让二级市场估值回归到上市公司内在的资产和业务价值。

兼顾保障上市公司合理融资需求

尽管对上市公司再融资监管“从严从紧”,但交易所也提及了支持上市公司合理融资需求。

首先,符合国家重大战略方向的再融资不适用本次再融资监管安排,目的是充分发挥资本市场服务国家战略和实体经济高质量发展的功能。《每日经济新闻》记者注意到,此前在8月证监会发布的优化再融资监管安排中,并没有“符合国家重大战略方向”的表述,只是对“房地产上市公司再融资不受破发、破净和亏损限制”做出了明确指示。

其次,对于“融资金额不超过3亿元且不超过净资产的20%可以适用简易程序。采用简易程序的再融资不适用破发、破净、经营业绩持续亏损相关监管要求”,主要考虑到,简易程序的再融资金额较小,既能较好地满足上市公司必要的融资需求,又能兼顾二级市场稳定。

此外,“董事会确定全部发行对象的再融资不适用破发、破净、经营业绩持续亏损相关监管要求”的再融资需求也被点亮绿灯,因为该类融资参与主体为控股股东、实际控制人或者战略投资者,通常具有明显的纾困、公司业务战略转型或者通过引入战略投资者获得业务资源的特点,有利于提高上市公司质量,稳定股价,有利于保护中小投资者权益,且认购资金全部来自于提前确定的特定对象。

在监管实践中,对于“符合国家重大战略方向”、融资金额较小、“具有明显的纾困、公司业务战略转型或者通过引入战略投资者获得业务资源特点”的再融资需求开放绿灯,这也体现了监管部门“切实保障、及时响应经营主体的沟通需求,平稳实施好本次优化再融资监管安排”的核心理念。

11月9日,资深投行人士王骥跃接受《每日经济新闻》记者文字采访时也表示,今年8月27日以来,沪深交易所一直没有新受理再融资项目;如今政策落地,明确了哪些再融资不受限,所以某种意义上来说是政策放开了。

“对于真正发展需要资金的还是很支持的”。王骥跃认为,对于再融资,市场也不是完全不满意,主要是对于频繁融资、大规模融资、融资后资金闲置,以及用在非主业方面有意见。此次沪深交易所出台5大措施,有“保”有“压”,目的也不是为了限制再融资,而是要进一步规范再融资,将有限资源用在需要支持的方向上。毕竟,上市公司才是资本市场的主角,是资本市场最重要的主体。

王骥跃提出了一个问题,即在发行环节,在已有仓位的情况下,机构打折认购,然后转手卖出手上持有的股份,并兑现收益。这种行为对普通投资者是不公平的。当然,如果限制了这一模式,再融资发行难度可能会大幅增加。

王骥跃表示,再融资是市场的重要功能,既要维护市场稳定,又要支持企业发展,支持实体经济,支持国家战略,这就需要监管来平衡。

每日经济新闻

版权声明

本文仅代表作者观点,不代表XX立场。

本文系作者授权XXXX发表,未经许可,不得转载。